結婚後も仕事を続ける女性がとても多い現代。

ダブルインカム世帯の収入は、夫婦片方だけが働く場合より、多くなるのが一般的です。

ところが、共働き世帯の貯蓄額を見てみると、意外にも少なかったというケースも…。

せっかく共働きで頑張るのだから、余剰資金をしっかり資産運用に回して、将来のために貯蓄していきたいもの

とはいえ、働き盛りの20代共働きは、仕事に家事に忙しい毎日。

「資産運用」と聞くと、「難しそう」「面倒くさそう」とつい後回しにしたくなってしまうのも無理はありません。

そこで、そんな資産運用初心者の20代共働き夫婦にも始めやすい、無理なく貯まる運用方法

20代からの共働きにおすすめの資産運用6選のポイント

リスク・リターンを理解して、目的や性格にあった方法を

無理なく貯めるコツは、”20代からの長期運用”

「iDeCo」「低解約返戻金型終身保険」「個人向け国債」「投資信託の積み立て投資」「つみたてNISA」「ロボットアドバイザー」をご紹介

資産運用にはリスクもリターンもある

「資産運用」とは、自分の目的に合わせて適切な金融商品を選び、お金を貯めたり、増やしたりしていくことです。

資産運用には「貯蓄」と「投資」の2種類があります。

資産運用には多くの種類がありますが、それぞれにメリット・デメリットがあります。

リターンの大きい商品ほど、リスクも大きくなります。

商品選びの際にはしっかり理解した上で、自分の目的・性格にあった商品を見極めていくことが大切です。

資産運用を「した場合」と「しない場合」の差

超低金利下において、普通預金だけではお金を増やすことはできません。

さらに、物価上昇(インフレ)が進むと、預貯金の価値が実質的に下がる結果になってしまいます。

資産運用をした場合、しなかった場合では、どの程度差がつくでしょうか。

毎月10万円、毎年120万円を普通預金に預けた場合と、年利5%で資産運用した場合を、例として比較してみましょう。

年利0.001%の普通預金に毎月120万円を預けた場合、10年後は1,200万595円となり、増えた額はわずか595円です。

一方で、年利5%で毎年120万円を資産運用した場合、10年後の残高は1,552万8,228円となり、353万円も増加することになるのです。

もちろん資産運用にはリスクは伴いますが、20代からじっくり長期的に渡って運用することで、無理なく増やしていくことができます。

20代で資産運用を始めるメリット

20代は社会に出てまだ間もなく、平均月収は各年代よりも低く、貯金額も少ない傾向にあります。

資産運用に回すことができる余剰資金も多くないかもしれません。

しかし、若いうちから資産運用を始めるには大きなメリットがあります。

20代で資産運用を始める4つのメリット

長期間の資産運用ができる

少額からでも目標額に到達しやすい

早い段階で経験を積める

比較的自由な時間を取りやすい

長期間の資産運用ができる

一般的に資産運用は始める方がトクするケースが多いと言われています。

20代から始めれば、30代、40代、50代と長期に運用できるためです。

付き合いや自己投資など現在の生活にお金がかかる年代ではありますが、例え少額でも給与天引きなどで定期的な貯金を続けていくことで、老後資金を無理なく貯めやすくなります。

少額からでも目標額に到達しやすい

資産運用は年齢が上がるほど、機会損失と言われています。

高い年齢で始めるほど運用期間は短くなってしまうので、ハイリスクな方法を選ばないと資産を大幅には増やしにくいためです。

20代から始める場合、十分な期間があるからこそ低リスク・ローリターンな運用方法を選択し、安全に増やすことも可能

早い段階で経験を積める

投資は勉強できないものです。

知識だけではお金を増やすことはできず、経験が必須です。

資産運用は様々な方法があり、大なり小なりリスクを伴うので、スタートするには判断力・行動力・勇気も必要ですが、20代のうちに資産運用を始め、経験を積んでおくことは、30代・40代にその経験を活かすことができて有利

比較的自由な時間を取りやすい

初めての資産運用には、知識や情報の収集が必要になります。

忙しいと手が付けにくく、メンテナンスもしにくいものです。

共働きはもちろん忙しいですが、子どもが生まれると家事や子育てに取られる時間はさらに増える傾向にあります。

自分のため自由に使える時間が取りやすいのは、30代よりも20代かもしれません。

若いうちから始めるのがおすすめです。

【方法1】「確定拠出年金(iDeCo)」を経由した定期預金

貯蓄なら定期預金で十分と思っている方に。

たしかに定期預金は普通預金よりも金利が高いので貯金向きですが、昨今のマイナス金利政策下では、定期預金の金利はごくわずかです。

同じ定期預金でも、「iDeCo(イデコ、個人型確定拠出年金)」を活用するとかなりお得

「確定拠出年金(iDeCo)」を経由した定期預金とは

「iDeCo」とは、掛金を自分自身で運用しながら積み立て、老後にむけて資金を貯めていく制度です。

定期預金・保険・投資信託の3つから好きな商品を選び、月額掛け金(5000円~)を積み立て、60歳以降に積み上げた資産を受け取ります。

定期預金なら元本保証があるので、安心して貯蓄ができます。

「iDeCo」の最大メリットは、節税のメリットです。

「iDeCo」の掛金は全額が所得控除の対象です。

つまり、掛金の分だけ課税される所得額が減ることになり、その年の所得税、さらに翌年の住民税が安くなります。安くなる金額の計算式は、所得税は「掛金×所得税率」、住民税は「掛金×住民税率(一律10%)」です。

例えば、「iDeCo」に毎月2万円掛けた場合、1年で24万円。所得税の税率を5%とすると、所得税が1万2000円安くなります。

所得税の税率が10%の場合は、所得税が2万4000円お得です。

住民税は、年収に関わらず一律10%なので、2万2400円安くなります。

これが、「iDeCo」に加入している間、毎年続くので長期的に貯蓄につながります。

掛け金には上限があり、上限額は公的年金等の加入状況によって異なります。

「iDeCo」については、公式サイトからも詳しくご確認いただけます。

公式サイトには、電話相談ダイアルも用意されています。

iDeCo:国民年金基金連合会

●節税しながら、老後資金準備ができる

【方法2】貯蓄型保険「低解約型返戻金終身保険」

保険は「掛け捨て型」と「貯蓄型」に分類され、「貯蓄型」にあたるのが「終身保険」です。

「終身保険」のメリットは、若いうちに万が一の死亡時に備えながら、将来のための貯蓄も同時に行えることです。

中でも「低解約返戻金型終身保険」は、払込期間満了後の解約返戻率の良さから、終身保険として万一に備えながらも貯めたい人に注目されています。

貯蓄型保険「低解約型返戻金終身保険」とは

「低解約返戻金型終身保険」は、通常の終身保険より保険料が安いにも関わらず、保険料の払い込み期間満了後の解約返戻金の額は同程度もらうことができます。

つまり通常の終身保険より少ない出費で同じだけのお金が戻ってくるのです。

さらに払い込み満了後は、解約返戻金の返戻率が一気に上がり、保険会社の運用により返戻率が上昇していくので貯蓄に最適

ただし、途中解約した場合は、通常の終身保険と比べて解約返戻金が少なく、大幅に元本割れするというしくみになっています。

老後の資金を貯めたい場合はもちろん、お子様が成人するタイミングに満期を迎えるように設定し、学資保険代わりに使用するケースもあります。

成人時に別で教育資金を準備できれば、そのまま受け取らず満了後も継続貯蓄し、将来返戻率ピーク時に受け取ることができるのです。

●通常終身保険より保険料が安い

【方法3】リスク低めな「個人向け国債」

リスクを抑えながらも投資運用にチャレンジしてみたいという方には、「個人向け国債」

「個人向け国債」とは、国が発行する債券のことです。

日本の個人向け国債は、他の国の国債に比べれば、リスクの少ない投信運用方法になります。

「個人向け国債」とは

国が投資家から資金を借りるために債券を発行します。

満期が定められており、満期までの間は一定金利の利子を貰え、満期を迎えれば元本が返ってくるしくみです。

「個人向け国債」には、3つのコースがあり、金利のタイプも「変動金利」と「固定金利」の2種類があります。どのタイプでも金利の下限が年率0.05%なのは変わりません。

普通預金に預けるだけだと0.001%、定期預金でも最大で0.02%というのも珍しくない低金利の中、個人向け国債の最低金利は0.05%と銀行の金利に比べれば高い

また、企業が発行する債券よりも安全性が高いです。

もちろん国債も破たんリスクはありますが、それでも日本国債のリスクは極めて低いと言われています。

3つあるコースはどれも、1万円から購入が可能です。また買い付け手数料がかかりません。

毎月発行しているため、投資初心者でもハードルが低い投資運用になります。

資産を目減りさせず、リスクを取らずに資産運用を考えている人は「個人向け国債」がおすすめです。

ただし、満期を迎えるまでに解約すると元本が目減りするので注意が必要です。

また、個人向け国債の場合は最低1年間途中解約ができません。

「個人向け国債」については、公式サイトからも詳しくご確認いただけます。

個人向け国債:財務省

●低リスクで定期預金より高い金利

【方法4】運用のプロにお任せ「投資信託の積立投資」

投資初心者にとって、働きながら株投資に必要な知識を学ぶのは大変です。

企業の業績や売上、今後の見通しなどの分析、経済・金融の知識、チャートの見方も求められます。

最初から成功だけをするのは難しいことです。

一方で、「投資信託」なら運用のプロであるファンドマネージャーに任せられる ので、知識や経験がなくても運用でき、手間がかかりません。

「投資信託の積立投資」について知っておくべきこと

・そもそも「投資信託」とは

そもそも「投資信託」とは

「投資信託」とは、顧客から集めたお金を株式や債券などに投資・運用し、その成果を投資家に還元するという投資商品です。

もちろん、運用成果次第でリターンがでることもあれば、減るリスクもあります。

元本保証はありません。

証券会社によって違いますが、投資信託の金利は年率1%~10%。

定期預金や債券と比べるとリスクは上がりますが、リターンをより多く得たい投資初心者の方にとって、投資信託はプロの手を借りられるという意味で安心感の高い方法

また投資信託は、ネット証券で100円から購入することができます。

手軽に始めることができるのも魅力です。中でも初心者におすすめなのが、投資信託の「積立投資」です。

投資信託の積立投資なら、毎月の設定した日に設定した一定金額で自動買付けを行います。

わざわざ自分で毎月購入する必要はないので、忙しい20代共働き夫婦でも無理なく資産運用を続けることが可能です。

「投資信託の積立投資」とは

投資は、買うタイミング、売るタイミングの判断がプロでも難しいもの。

「積立投資」のメリットは、一定期間(毎月)ごとに決まった金額の投資信託を購入していくこと。

結果、高値の時には少ししか買わず、安値のときに多く買うことができるので、平均購入単価が下がり、リスクの軽減を期待できると考えられています。

このように株や投資信託などを買うとき、定期的に一定金額分を買っていく手法を「ドル・コスト平均法」と言います。

ドル・コスト平均法とは、価格が日々変わる金融商品を一度に購入するのではなく、一定額ずつ分けて購入することで、平均買付単価を抑える方法です。

例えば積立投信などで毎月一定額を積み立てると、価格が高いときには少なく、安いときには多く買い付けるため、毎月一定量(口数)を買う方法よりも、結果的に買付単価が平準化することになります。

価格が変動する金融商品は、たまたま価格が高いときに一気に購入すると、高値づかみをしてしまう可能性があります。また、時間分散によるリスク軽減効果が期待できます。

【出典】SMBC日興証券:初めてでもわかりやすい用語集

投資信託の積立投資であれば、銘柄選びからすべてプロに任せられ、手間や知識が不要です。

●100円から運用可能

【方法5】個人投資にチャレンジするなら「つみたてNISA」

「つみたてNISA」は、2018年1月からスタートした積み立て投資専用の「NISA(少額投資非課税制度)」です。

一般NISAは、短期的な値上がりを求めてまとまった金額を一度に投資する人の利用が多い傾向にある一方、「つみたてNISA」は一般の人が安定的に資産を形成できるよう、長期にわたる積み立て投資がしやすい制度

「つみたてNISA」とは

「つみたてNISA」のメリットは、毎年の非課税枠(上限金額は年間40万円)までの投資で得られた利益に対し、“最長20年間非課税”になること です。

ただし投資可能期間は2037年までです。

金融機関で販売される投資信託は約6,000本もありますが、「つみたてNISA」で購入できる金融商品は、すべて金融庁による一定の基準をクリアした投資信託・ETF(上場投資信託)のみです。

もちろん、必ず値上がりすることは保証されていませんが、初心者不向きなものや積み立て投資に適さないものは除かれているので、投資初心者でも投資先を選びやすくなっているのです。

また積み立て投資なので、買いのタイミングを判断する必要がなく、手間がかからないことも初心者向け。

「ドル・コスト平均法」の効果も期待できます。

低いときには多く買い、高いときには少ししか購入しないため、平均購入単価を下げることができ、相場が再上昇したときに利益を出しやすくなり、損をしにくくなると言われています。

「つみたてNISA」については、公式サイトからも詳しくご確認いただけます。

つみたてNISA:金融庁

●運用益が非課税

【方法6】投資初心者にも簡単「ロボアドバイザー(ロボアド)」

AIの力を借りることで知識がなくても手軽に投資を始めることができ、投資初心者に人気なのが「ロボアドバイザー(ロボアド)」です。

ロボットに任せることに不安を感じる方もいるかもしれませんが、最新の金融工学に基づいて信頼性の高いアドバイスを行い、運用まで手助け

「ロボアドバイザー」とは

ロボアドバイザーには、「投資一任型」と「アドバイス型」の2種類があります。

「投資一任型」では、自分で投資先を選ぶ必要がなく、ポートフォリオの作成、売買、リバランス(複数の証券に分散投資を行う場合、相場の上下に伴って変化した投資配分の比率を修正していくこと)まで行なってくれます。

投資初心者向けですが、NISAと一緒に利用することができない点は注意しましょう。

「アドバイス型」は、アドバイスのみをAIが行ってくれるというもので、「投資一任型」との違いは、運用は行わないということです。

実際に売買を行うのは自分自身です。

定期的に必要になるリバランスなども自身で行う必要がありますが、NISAと一緒に利用することができる点はメリットです。

ロボアドバイザーの特徴は、難しい投資の知識が必要ないということです。

さらに、投資にあてる時間がないという方でも利用できるので、忙しい20代共働き夫婦に最適

また、人間ではなくあえてAIが行うことで、感情などに左右されず運用できる点も大きなメリットです。

デメリットは元本割れのリスクがあることです。

一定のリスクは納得の上で、運用にチャレンジしてみたいがアドバイス・サポートが欲しいという方に最適です。

●投資知識がなくても始められる

「無理なく貯める」コツは20代で始めること

結婚して間もなく仕事も忙しい20代共働き。

毎日に追われる中で、将来に目を向けて運用を始めることはひと手間かもしれませんが、それ以上に資産運用は早くから始めるメリットも大きいことは事実です。

1回の積み立ては少額でも長期に渡って積み立てることで、リスクを軽減することができ、高い複利効果も期待できます。

また、投資のリスク軽減方法に「分散投資」(投資先を複数に資金を分けることで資産全体リスクを軽減する)という考え方がありますが、長期的な運用は「時間の分散」という効果も得られます。

まずは夫婦で話し合い、一緒に調べてみることから始めてみてはいかがでしょうか。

こちらの記事も読まれています

Let's block ads! (Why?)

"普通預金" - Google ニュース

April 29, 2020 at 04:00AM

https://ift.tt/3falN3Y

20代からの共働きにおすすめの資産運用6選【無理なく貯まる】 - ARVO

"普通預金" - Google ニュース

https://ift.tt/2TpUGcL

Shoes Man Tutorial Pos News Update Meme Update Korean Entertainment News Japan News Update

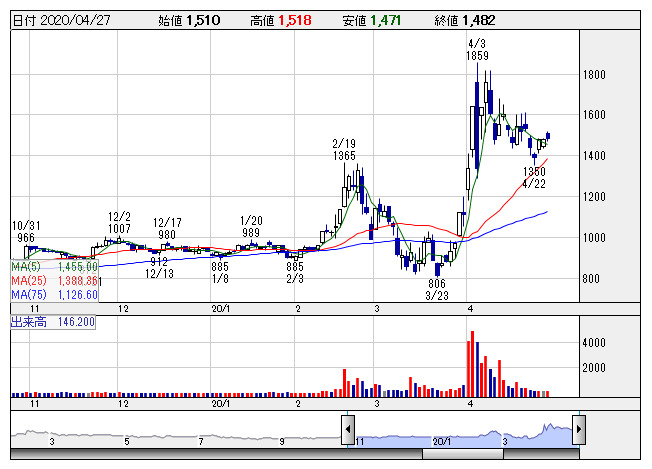

MRT <日足> 「株探」多機能チャートより

MRT <日足> 「株探」多機能チャートより