預金金利は上がらず物価は上昇、銀行預金やタンス預金ではお金の価値が下がる、とのことで資産運用を考えている人もいるかもしれません。今回は資産運用の基礎、預金の種類を確認します。

1. 預金と貯金の違いは?

皆さんは、「預金する」「貯金する」どっちが正しいの?と思ったことはありませんか?

正解は、「どっちも正しい」です。実は、どこにお金を預けるか「預け先」によって言い方が変わるとイメージするとわかりやすいでしょう。

例えば、ゆうちょ銀行、JAバンクでは「通常貯金」「定額貯金」「JA貯金」といった名称を目にします。ゆうちょ銀行などにお金を預けるときは「貯金する」となります。一方で、銀行や信用金庫、信用組合、労働金庫などにお金を預けるときは、「預金」となります。

ちなみに、ゆうちょ銀行や都市銀行、地方銀行、信託銀行、ネット銀行など日本国内に本店がある銀行、信用金庫、信用組合、労働金庫、信金中央金庫、全国信用協同組合連合会、労働金庫連合会、商工組合中央金庫が破綻した場合には、「預金保険制度」で、農林中央金庫、農業協同組合、漁業協同組合等は「農水産業協同組合貯金保険制度」において、一定の保護を受けられるようになっています。

2. 銀行の預金は目的に合わせて使う!

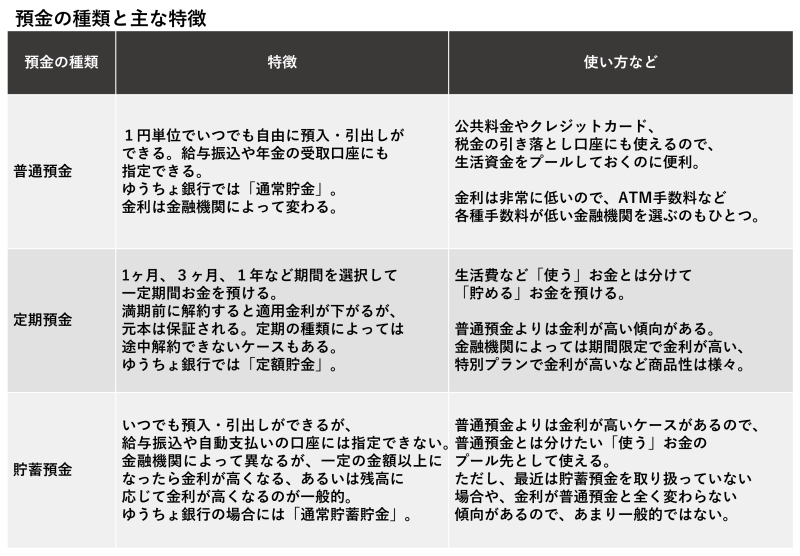

一般の個人の人が使う銀行の預金は大きく分けて、普通預金、貯蓄預金、定期預金。さらに定期預金の中に積立定期預金や大口定期預金、特別定期預金などがあります。

現在は、普通預金と定期預金では金利がほとんど変わらないので、普通預金のままにしている、という人も多いかもしれません。普通預金の「いつでも出せる」というメリットは、ともすれば「いつでも使ってしまえる」というデメリットにもなりがちです。定期預金は普通預金とは別に管理できるので、貯蓄の第一歩として定期預金の活用も考えましょう。

お金を計画的に増やしていくためには、「使う」「貯める」「増やす」の目的に合わせて預金の種類をうまく使い分けすることがポイントです。

例えば、月の生活費の3ヶ月程度はいつでも出せる給与振込銀行の「普通預金」に、それ以外のお金は積立定期預金や定期預金に「貯める」、そしてある程度金額がまとまったら、「増やす」を意識し、貯めつつ増やすことも期待できる金利が高い銀行に移すことをお勧めします。

ちなみに、普通預金の金利も金融機関によってさまざまです。0.01%という銀行もあれば、リアル店舗はないけれど0.3%という銀行もあります。そのほか、ATM手数料や振込手数料が一定回数無料など銀行ごとに「売り」が異なるので、自分にとってのメリットを明確にして適した金融機関を選びましょう。

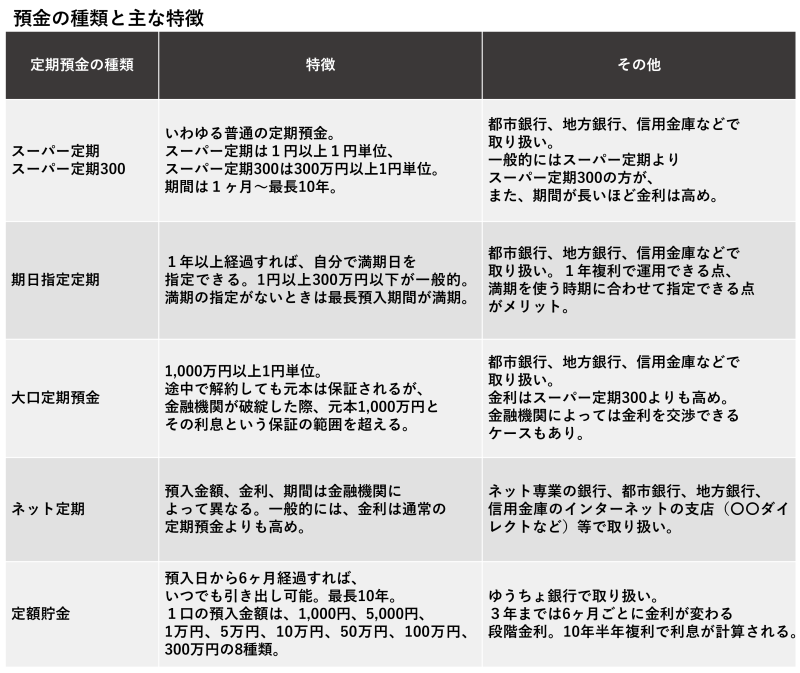

3. 定期預金にも種類がたくさん、金利は金融機関によって大きく違う

ある程度まとまった金額になったら「金利が高い」銀行の定期預金に移すことがおすすめですが、定期預金は、原則、満期まで引き出さないことが前提です。せっかく金利が高い定期に預けたのに、途中で解約して金利が下がってしまっては元も子もありません。いつ、何のために使うのか、目的と期間をしっかり決めたうえで、期間を選んで使いましょう。

また、商品によっては途中解約ができないケースもあるので要チェックです。

そのほか、「3ヶ月間」「6ヶ月間」「1年間」といった一定の期間だけ金利を大幅に引き上げる期間限定キャンペーンを実施していることもあります。また、100万円以上、300万円以上など一定金額であれば特別定期と称して金利が高くなっている定期、2週間ごとに自動継続されていく「2週間定期」、一定期間ごとに金利が上がっていく定期、宝くじつきの定期預金など、独自の定期預金を用意している金融機関もあります。

近頃のように金利が低い時代は、基本は「期間が短い定期」で預けておき、キャンペーンで金利が高い定期やニーズにあった定期を見つけたときには、手間はかかりますが、預け替えをしても良いでしょう。

4. 外貨預金のメリットは?

日本円で預ける円預金とは違って、円をドルやユーロ、豪ドルといった外貨に交換して外貨で預ける預金が外貨預金です。外貨普通預金と外貨定期預金をまとめて「外貨預金」と呼ぶのが一般的です。

外貨預金のメリットは主に3つ。

その1:金利が高い

日本では金融緩和政策が継続されており低金利ですが、アメリカや欧州など海外は利上げを実施しており高金利です。こういった海外の高い金利で計算された利息を受け取れるのは大きいメリットです。利息は外貨でつくので、円に交換して使う、元本に加えて再投資してコツコツ増やすのも良いでしょう。

なお、外貨預金の金利は通貨によって異なり、金融機関によっても変わります。加えて、金融機関によって取り扱っている通貨も違うので、ドルならドルごと、豪ドルなら豪ドルごと、というようにまず預けたい通貨を決め、そのうえで金利、手数料について金融機関の比較をすることをおすすめします。

その2:為替による差益を受けられる可能性がある

外貨預金を預け入れする際には円から外貨に、満期後に円で引き出す際には外貨から円に通貨を交換する必要があり、その際には「為替レート」と呼ばれる通貨交換レートに従って交換します。満期後に円に替える時の為替レートが預け入れた時より円安になっていれば、利息に加えて為替差益が受けられます。

例えば、1ドル100円のときに100万円で10,000ドルに交換できます。この後、円安になって1ドル120円になった場合、同じ10,000ドルは円で考えれば120万円と20万円の利益が出ることになります(手数料、利息は考慮しない)。これが為替差益です。

その3:インフレ対策にも効果的

物価が上昇する原因はさまざまありますが、そのひとつが円相場です。日本はエネルギー、食糧など多くのものを輸入に頼っています。円が安くなると一般的には輸入する商品の値段、輸送費などが値上がりするので、結果として日本国内で売られるものの値上げにつながってしまうのです。値上がりすると、その分、お金を増やさないと同じものが買えないので、結果としてお金の価値が値下がりします。

このように円安やインフレでお金の価値が値下がりするような状況では、円預金だけでなく、外貨を持つことがインフレ回避のひとつの手段として効果的です。

5. 外貨預金のデメリットは?

一方で、リスクもあります。

その1:為替の変動によって元本割れするリスクがある

満期後に円に替える時の為替レートが預け入れた時より円安になっていれば為替差益が出ますが、逆に円高になっていれば為替差損が生じます。したがって、外貨預金では外貨ベースでの元本と利息は保証されていますが、為替レート次第で円ベースでは元本が割れる可能性がある点には要注意です。

「円高のときに預入して円安のときに引き出す」、というのがポイントなので、円に交換するタイミングを待てるよう、余裕資金で投資しましょう。

その2:為替手数料がかかる

外貨預金では、日本円を外貨に換えるときや、外貨を日本円に交換する際に為替手数料がかかることが一般的です。為替手数料は通貨によって異なり、金融機関によっても変わります。いくら金利が高いといっても、付いた利息以上に手数料がかかってしまっては元本割れで本末転倒です。外貨預金を活用する際には、実際に利息がいくら付いて、手数料も含めて為替レートがいくらのときに円に換えれば利益が出るのか、損益分岐の為替レートをしっかり見極めておくことが大切です。

その3:為替により差益が出た場合には確定申告が必要な場合も!

外貨預金を引き出す際に為替差益が出ていればもちろん嬉しいですが、確定申告が必要な場合もあるので要注意です。

為替差益は、原則、雑所得として確定申告をしてほかの所得と総合して税金を納める必要があります。ただし、年収2,000万円以下の給与所得者で、給与所得および退職所得以外の所得と為替差益の年間合計額が20万円以下であるなど、一定の要件を満たせば、確定申告の必要はありません。逆に為替差損が出た場合、他に雑所得があれば確定申告をすれば損益を通算することができます。為替による損益が出た場合には、確定申告の必要があるかどうか、チェックが必要ですね。

そのほか、金利の適用条件にも要注意です。例えば、「3ヶ月金利10%」と一見金利がすごく高いと思っても、金利は年利で計算され、預入期間で按分されてしまいます。期間が短いと実際の受け取り利息は少なくなり為替手数料を払うとトータルで元本割れ、というケースもあります。金利だけでなく、その金利が適用される期間の長さも踏まえて金融機関を選びましょう。

また、外貨預金は預金保険制度の保護の対象外である点も確認おきたいところです。

一口に預金といってもさまざまな種類があり、金融機関によっても商品性や金利などが大きく変わります。ちょっと面倒ではありますが、しっかり下調べをして目的に合わせてうまく金融機関の預金を使い分けてみてください。

この記事が気に入ったらシェア

からの記事と詳細 ( 預金の種類、違いがわかる? 外貨預金・普通預金・定期預金の違い ... - ARUHIマガジン )

https://ift.tt/fmpSDN3

No comments:

Post a Comment